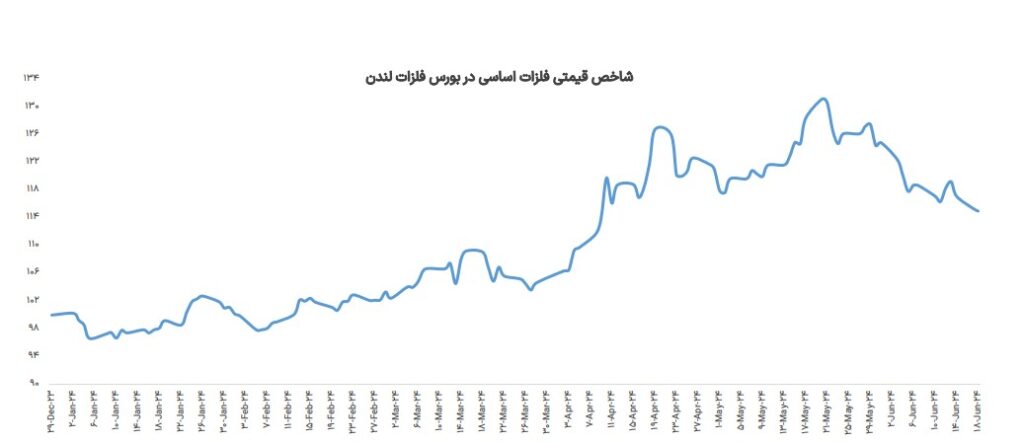

-شاخص قیمتی فلزات اساسی بورس فلزات لندن ظرف یک ماه اخیر با افت بیش از 10 درصدی شاهد عقبنشینی به سطح 115 واحد بوده است.

-این شاخص قیمتی با در نظر گرفتن تغییرات قیمتی شش فلز آلومینیوم، مس، سرب، روی، قلع و نیکل در معاملات نقدی بورس فلزات لندن و با فرض وزن ثابت آنها بر اساس روز پایه 29 دسامبر 2023 که آخرین روز معاملاتی سال میلادی قبل بوده، ایجاد شده است.

-بازدهی این شاخص در سال جاری میلادی تاکنون بیش از 15 درصد بوده است.

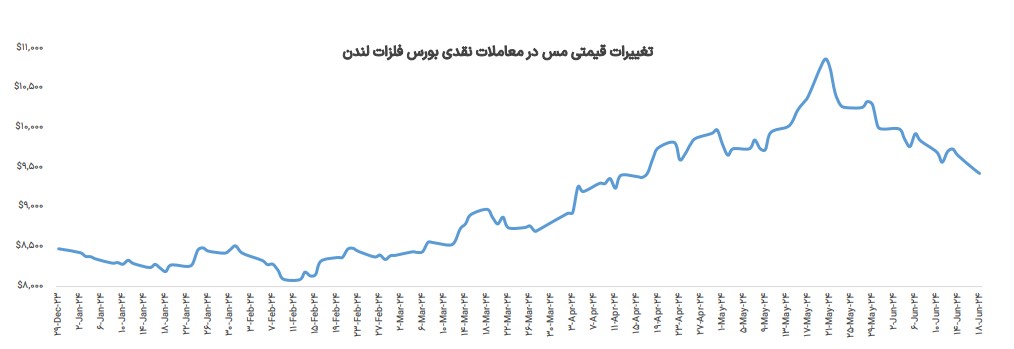

-قیمت مس پس از رکوردشکنی و صعود موقت به کانال 11 هزار دلاری در ماه می، شاهد ورود به روندی اصلاحی تحت تاثیر نگرانی از سطح تقاضای فیزیکی در چین با دادههای ضعیفتر از انتظار اقتصادی اخیر این کشور، رشد موجودیهای انبار بورس شانگهای و همچنین فشار ناشی از تقویت ارزش دلار و تعدیل انتظارات کاهش نرخ بهره فدرال رزرو بوده به صورتی که قیمت با افت 9.3 درصدی در سطح 9،425 دلار در هر تن قرار گرفته است.اسپرد قیمتی آتی سه ماهه بورس فلزات لندن به معاملات نقدی به رکورد 136 دلار رسیده که ناشی از عدم نگرانی خریداران از احتمال بروز کمبود این فلز در کوتاهمدت در بازار است که ساختار قیمتی Contango در معاملات بورس فلزات لندن را عمیقتر نموده است.

–میزان موجودی انبارهای بورس شانگهای در ماه جاری میلادی با صعود به سطح 340 هزار تنی، در بالاترین میزان 51 ماه اخیر قرار گرفته و ظرف هفتههای اخیر، روند صعودی موجودیهای انبار بدون توقف بوده در حالی که از منظر فصلی، موجودی انبارهای مس در شانگهای معمولا در ماههای ابتدایی شاهد رشد بوده و در ادامه با رشد تقاضا، با کاهش مواجه میشود، اما این روند در سال جاری نقض شده است. به نظر میرسد که از ظرفی ضعف تقاضا از جانب صنایع تولیدی و همچنین ساختمان در چین یکی از عوامل رشد بدون توقف موجودیهای انبار بوده و از طرف دیگر افزایش بیش از 8.8 درصدی موجودی مس فرآوریشده به سطح 2.32 میلیون تن در 5 ماهه ابتدایی سال که عمدتا ناشی از جهش واردات از مبدا روسیه بوده که با تحریمهای ایالات متحده و بریتانیا، شاهد تغییر مسیر تجارت فلزات خود بوده است.

-بانک آمریکایی سیتی اخیرا با انتشار یادداشتی اعلام کرده که انتظار ثبات و کاهش نسبی قیمت مس در بازارهای جهانی ظرف 3 تا 6 ماه آینده را دارد، اما انتظار جهش قیمتها به کانال 12 هزار دلاری تا پایان سال 2025 تحت تاثیر افزایش قابل توجه سطح تقاضا برای مس از جانب صنایع مختلف، خصوصا شبکه توزیع برق و همچنین ساخت خودروهای الکتریکی را دارد.

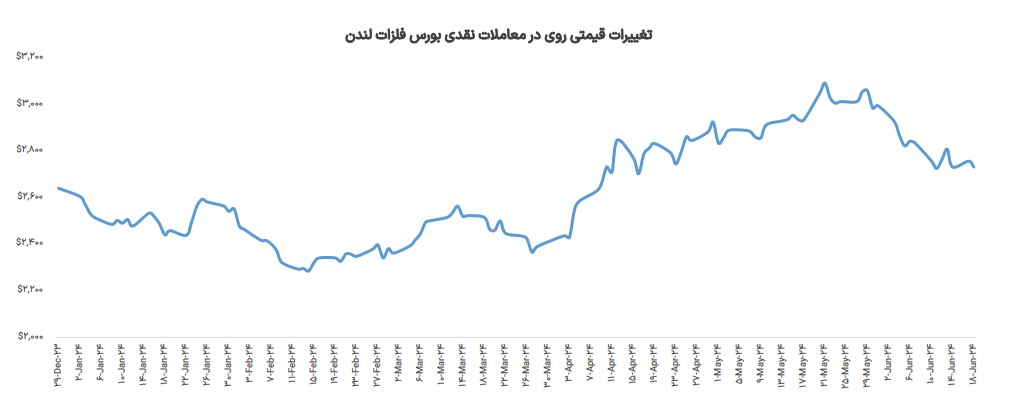

-قیمت روی در ماه اخیر پس از صعود به کانال 3 هزار دلاری و قرارگرفتن در بالاترین سطح خود از فوریه 2023 تحت تاثیر سودگیری معاملهگران و همچنین جو عمومی منفی بازار فلزات اساسی به دلیل تقویت ارزش دلار و تاخیر کاهش نرخ بهره فدرال رزرو، همراه با دادههای ضعیف شاخصهای اقتصادی چین همچون تولیدات صنعتی و PMI بخش تولید، شاهد عقبنشینی بود تا قیمت این محصول ظرف یک ماه اخیر با کاهش 6.8 درصدی در سطح 2،731 دلار در هر تن قرار بگیرد.

-این در حالی است که شرایط بنیادین مصرف شمش روی بهبود یافته به صورتی که بر اساس گزارش گروه مطالعات بینالمللی سرب و روی (ILZSG)، در سه ماهه ابتدایی سال جاری میلادی میزان مازاد عرضه شمش روی معادل با 144 هزار تن بوده در حالی که در سه ماهه اول سال گذشته میلادی این رقم در سطح 201 هزار تن قرار داشته است. پیشتر این نهاد برای مجموع سال جاری برآورد مازاد عرضه 56 هزار تنی را نموده است.

-اما از طرف دیگر موجودی انبارهای روی بورس فلزات لندن نیز اخیرا به سطح 256 هزار تن رسیده است که رشد 15 درصدی را در سال جاری تاکنون نشان میدهد.

-از منظر قیمتی Trading Economics برای بازه 12 ماهه هدفگذاری قیمتی 3،237 دلار بر تن را انجام داده است.

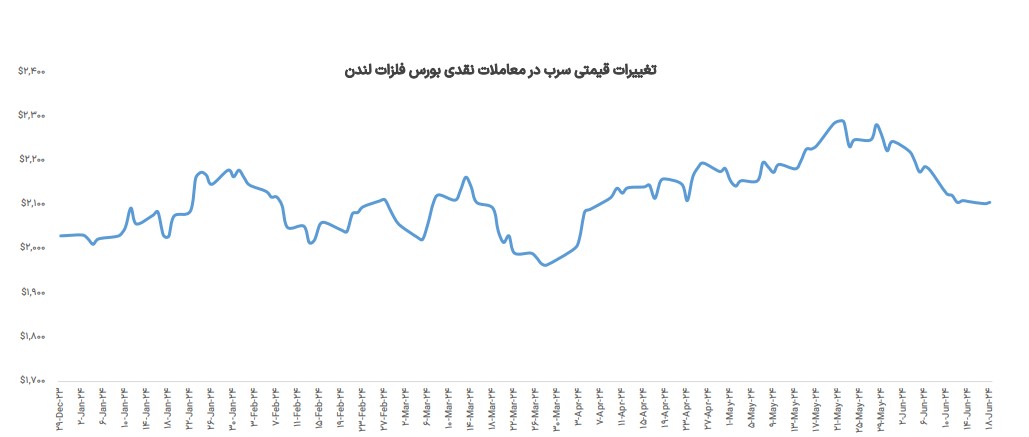

سرب نیز همچون سایر مجموعه فلزات اساسی پس از عملکرد نسبتا درخشان خود در ماه می که باعث صعود قیمت آن به بالاترین سطح از سپتامبر گذشته بود، شاهد عقبنشینی نسبتا قابل توجهی از سقف قیمتی خود در آستانه کانال 2300 دلاری بود تا در نهایت قیمت این محصول با 5.7 درصد کاهش ظرف یک ماه اخیر در سطح 2،106 دلار در هر تن قرار گیرد.

بر اساس برآورد ILZSG، میزان مصرف شمش سرب در سه ماهه اول سال جاری شاهد کسری 35 هزار تنی نسبت به عرضه 3.2 میلیون تنی این محصول بوده در حالی که در دوره مشابه سال 2023 شاهد تعادل نسبی در این آمار بودیم و مازاد تقاضای 5 هزار تنی برای شمش سرب در این مقطع رقم خورده بود.

از نظر قیمتی Trading Economics انتظار صعود قیمت این فلز به کانال 2،400 دلاری را در دوره 12 ماهه اعلام کرده است.

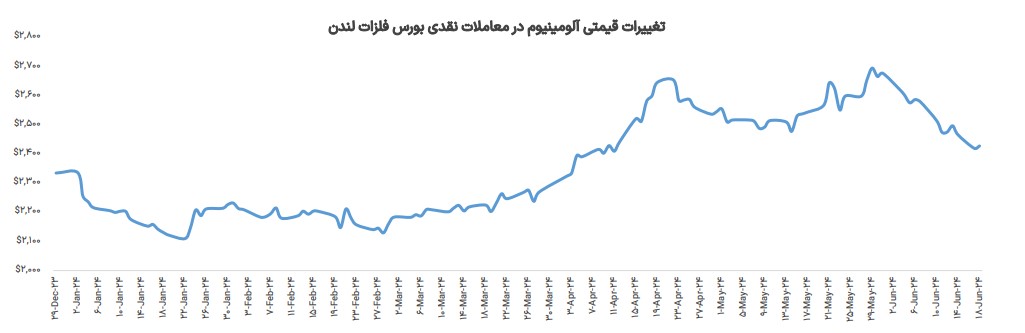

-آلومینیوم نیز پس از هیجان عمومی ایجادشده در بورس فلزات لندن که باعث صعود آن به استانه کانال 2700 دلاری و ثبت بالاترین سطح قیمتی از ژوئن 2022 بود، در ماه جاری میلادی شاهد اصلاح بوده به صورتی که قیمت این فلز سبک با کاهش 4.5 درصدی در سطح 2،427 دلار در هر تن قرار بگیرد. اسپرد قیمتی آتی سه ماهه آلومینیوم به معاملات نقدی این فلز در بورس فلزات لندن با صعود به سطح 66 دلاری، در بالاترین میزان خود از سال 2007 قرار گرفته که ناشی از ارزیابی معاملهگران از سطح مناسب عرضه در کوتاهمدت میباشد.

-اعلام وضعیت فورس ماژور شرکت معدنی ریو تینتو بر روی محمولههای آلومینا ارسالی از واحد تولیدی خود در کوئینزلند استرالیا به دلیل کمبود گاز، باعث ایجاد ریسک کاهش سطح عرضه در بازار در ماه گذشته شد و قیمت آلومینیوم را به سطح 2700 دلاری رساند. از طرف دیگر عملکرد درخشان مس در بورس فلزات لندن و صعود آن به کانال 10 هزار دلاری نیز عاملی بود که باعث جذب نقدینگی از جانب گروه بزرگ دیگری از سرمایهگذاران به فلزاتی همچون آلومینیوم شد به صورتی که بر اساس دادههای ING، در ماه گذشته خالص موقعیت خرید سرمایهگذاران با عبور از مرز 130 هزار واحدی، در بالاترین سطح دو سال اخیر قرار گرفت اما به نظر میرسد در ادامه سودگیری معاملهگران یکی از عوامل کاهش قیمت آلومینیوم بوده است. از طرف دیگر موجودی انبارهای LME به عبور از مرز یک میلیون تنی، به بالاترین حد خود از اکتبر 2021 رسید که ناشی از انتقال قابل توجه موجودی از جانب شرکت ترافیگورا به انبارهای LME در مالزی بوده است.

-از منظر قیمتی، ING در سه ماهه جاری میلادی که رو به پایان میباشد، برآورد میانگین قیمتی 2،550 دلاری را در هر تن نموده و سپس انتظار کاهش آن به میانگین 2،500 دلار بر تن را نموده که عمدتا ناشی از انتظار سودگیری معاملهگران بوده است. برای سه ماهه چهارم این موسسه انتظار بهبود مجدد قیمت به میانگین 2،550 دلار را دارد تا در مجموع سال 2024، میانگین 2،460 دلاری در هر تن رقم بخورد. برای سال آینده ING انتظار رشد قیمتها به میانگین 2،510 دلار بر تن را اعلام نموده است.

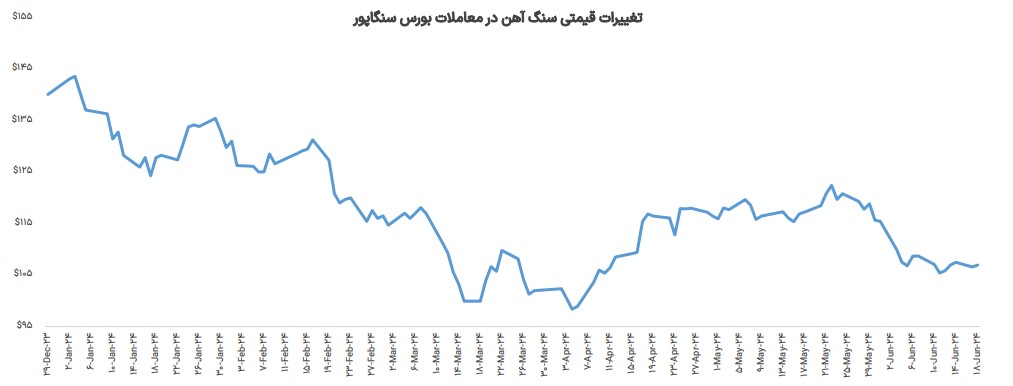

-سنگ آهن ظرف یک ماه اخیر تحت تاثیر افزایش سطح موجودی انبارهای بنادر چین و همچنین دادههای ضعیف اقتصادی این کشور هم در حوزه تولید و هم در حوزه مسکن، شاهد روندی نزولی بوده و با کاهش 8.7 درصدی در سطح 106.9 دلار به ازای هر تن قرار گرفته است.

–میانگین قیمت مسکن نوساز در چین با کاهش بیش از 3.9 درصدی در ماه می نسبت به سال گذشته، بزرگترین افت خود از سال 2015 را تجربه کرده و سرمایهگذاری بر روی داراییهای ثابت نیز رشد کمتر از انتظار 4 درصدی را تجربه کرده است. از طرف دیگر بر اساس گزارش موسسه مای استیل، میزان موجودی انبارهای ساحلی سنگ آهن در چین با صعود به سطح 147 میلیون تن که بالاترین سطح 25 ماه اخیر محسوب میشود، پتانسیل سرکوب بیشتر قیمتها را خواهد داشت.

-علاوه بر این پس از اینکه تولید فولاد خام چین در ماه می با رشد سالیانه 2.7 درصدی و قرار گرفته در سطح 92.86 میلیون تنی، به بالاترین میزان خود از مارس 2023 رسید، میزان کنترل دستوری پکن برای جلوگیری از عدم افزایش تولید فولاد از سهمیه سال 2024 برای تحقق هدف کاهش یک درصدی آلایندگی صنایع کلیدی این کشور مجددا شدت یافته است.

-در حال حاضر بانک بریتانیایی HSBC برآورد میانگین قیمتی 100 دلاری برای سنگ آهن در سال جاری را نموده و کپیتال اکانامیکس نیز در سه ماهه چهارم 2024، پیشبینی قیمت 99 دلار بر تن را برای این ماده خام تولید فولادی نموده و برای سال 2025 انتظار کاهش قیمت آن تا سطح 85 دلار را اعلام نموده است.